3 способа пополнить оборотные средства ООО: какой выбрать

8 февраля 2021

Если компании не хватает денег на развитие, учредители могут поддержать бизнес личными средствами.

Например, торговая компания потратила все свободные деньги на зарплаты сотрудников во время кризиса. После этого оказалось, что нет средств для закупки новой партии товаров. У собственников компании есть личные накопления, и учредители ООО решили вложить эти деньги в бизнес.

Рассмотрим три варианта пополнения оборотных средств ООО. В материале расскажем о преимуществах и недостатках каждого из них.

Из этой статьи вы узнаете:

Способ № 1. Увеличение уставного капитала

Чтобы увеличить уставный капитал (УК), необходимо организовать собрание участников ООО. Увеличить УК можно следующим образом:

- Все участники вносят вклады пропорционально своим долям.

- Вклады вносят отдельные участники.

- Вклады вносит вновь принимаемый участник или участники.

В первом случае распределение долей в УК между участниками не меняется, поэтому для принятия решения достаточно 2/3 голосов (п. 1 ст. 19 №

Если вклады вносят только некоторые участники или появляются новые совладельцы, то распределение долей меняется для всех собственников бизнеса. Поэтому такое решение нужно принять единогласно (п. 2 ст. 19 №

Если в компании один собственник, то все проще: он оформляет решение единственного участника об увеличении УК в том размере, в котором считает нужным.

Увеличение уставного капитала необходимо зарегистрировать в Федеральной налоговой службе в течение месяца после того, как участники сделают дополнительные вклады. Для этого нужно сдать в регистрирующий орган:

- форму Р13001;

- нотариально заверенный протокол общего собрания или решение единственного участника;

- новую редакцию Устава;

- документы, подтверждающие внесение дополнительных вкладов: платежные поручения, квитанции, акты приема-передачи и т. п.;

- квитанцию об оплате госпошлины.

Если все документы в порядке, то в течение пяти рабочих дней налоговики зарегистрируют изменение УК.

Увеличение УК — сложная процедура. Нужно согласовать решение со всеми участниками общества (или с большинством), оформить необходимые документы и пройти государственную регистрацию. Поэтому использовать этот вариант имеет смысл в случаях, когда собственники не просто хотят пополнить ресурсы компании, но и одновременно преследуют другие цели, например:

- хотят скорректировать структуру управления бизнесом, изменив распределение долей между участниками;

- планируют взять кредит или заключить крупный контракт. Увеличение уставного капитала повышает надежность компании в глазах банков и контрагентов;

- планируют заняться новым видом деятельности, для которого необходим увеличенный УК. Например, для страхования это не менее 60 млн руб.

В большинстве случаев увеличение уставного капитала за счет дополнительных вкладов участников не влияет на сумму налогов. Исключение: вклад в виде имущества, когда участник общества — юридическое лицо или ИП, которые платят НДС.

Дело в том, что изначально компания-учредитель покупала имущество для себя. Если учредитель работает с НДС, то при покупке имущества он взял к вычету налог, входящий в стоимость приобретения. Он уменьшил на эту сумму свой НДС, подлежащий уплате в том периоде, когда было куплено имущество.

Руководители компании решили внести это имущество в УК дочернего общества. Значит, материнская компания перестает пользоваться имуществом. Поэтому у нее, согласно НК РФ, больше нет права на вычет по НДС. Следовательно, НДС, входящий в стоимость имущества, нужно восстановить, т. е. заплатить в бюджет в том периоде, когда объект был передан в УК.

| Предмет передачи | Что должна сделать компания |

| Основные средства или нематериальные активы | Восстановить НДС, взятый к вычету при покупке ОС или НМА, пропорционально остаточной стоимости на момент передачи (п. 3 ст. 170 НК РФ) |

| Прочее имущество (сырье, товары и др.), а также имущественные права | Восстановить весь НДС, который входит в стоимость передаваемых ценностей |

Компания, которая получает вклад, в то же время может взять НДС к вычету (п. 8 ст. 172 и п. 11 ст. 171 НК РФ).

Таким образом, если рассматривать учредителя и компанию, получающую вклад, как единый бизнес, то в целом потерь по НДС не будет. Но это справедливо лишь в случае, когда компания-получатель тоже работает с НДС.

Если же получатель вклада использует специальные налоговые режимы, то НДС, восстановленный учредителем с вклада в УК, будет потерян.

ООО «Альфа» владеет 100% уставного капитала ООО «Бета». Для увеличения уставного капитала ООО «Бета» получила от ООО «Альфа» автомобиль. ООО «Альфа» покупало автомобиль за 600 тыс. руб., в т. ч. платило НДС — 100 тыс. руб. На момент передачи остаточная стоимость автомобиля была равна 400 тыс. руб. без НДС. Чтобы рассчитать сумму НДС к восстановлению, нужно разделить всю сумму налога на первоначальную стоимость без НДС на момент покупки и умножить на остаточную стоимость на момент передачи.

НДС = 100 / 500×400 = 80 тыс. руб.

ООО «Альфа» должно восстановить 80 тыс. руб. НДС. Для этого в декларации за тот квартал, когда автомобиль был передан, сумму начисленного НДС следует увеличить на 80 тыс. руб.

Если ООО «Бета» тоже платит НДС, то оно в этом же квартале может взять эту сумму к вычету, т. е. в своей декларации уменьшить сумму НДС на те же 80 тыс. руб.

Способ № 2. Вклады участников в имущество общества без увеличения уставного капитала

Прежде чем вносить вклады в имущество ООО, нужно проверить, упоминается ли в уставе такая обязанность участников. Если положения о вкладах в имущество нет, то сначала нужно его добавить в устав. Для этого требуется единогласное решение всех участников ООО. Достаточно 2/3 голосов, чтобы принять решение внести вклады (п. 1 ст. 27 №

По умолчанию участники вносят вклады в имущество деньгами пропорционально своим долям в УК. Но устав общества или решение общего собрания может определить другой порядок. Например, собственники компании ограничивают максимальный размер вклада для всех или для отдельных участников. Или решают, что вклады нужно вносить не деньгами, а другим имуществом.

Внесение вкладов в имущество общества не влияет на распределение долей в уставном капитале. Следовательно, порядок управления компанией при этом не изменяется. Значит, государственная регистрация при внесении вкладов в имущество не требуется.

Вклады в имущество общества не облагаются налогом на прибыль или «упрощенным» налогом (пп. 3.7 п. 1 ст. 251 и п. 1.1 ст. 346.15 НК РФ). Это относится как к деньгам, так и к любым материальным ценностям или имущественным правам.

Чтобы при налоговой проверке не возникло проблем, в решении нужно указать, что речь идет именно о вкладе участников в имущество общества, а не просто о безвозмездной передаче денег или ценностей.

С НДС ситуация сложнее. Если передающая сторона платит НДС, то налоговики считают, что необходимо начислить этот налог при передаче имущества дочерней компании. Они ссылаются на то, что только имущественные вклады в УК освобождаются от НДС (пп. 1 п. 2 ст. 146 и пп. 4 п. 3 ст. 39 НК РФ). А если уставный капитал не меняется, то и освобождение от НДС применить нельзя (письмо Минфина РФ от 15.07.2013 № 03-07-14/27452).

Эту позицию можно оспорить. В упомянутой статье 39 НК РФ говорится не только о взносах в УК, но и вообще о передаче имущества в инвестиционных целях. Логично решить, что любое вложение средств собственников в компанию — это инвестиция, даже если при этом не увеличивается уставный капитал.

Существуют судебные решения в пользу налогоплательщиков по этому вопросу (например, постановления ФАС ВВО от 03.12.2012 № А29-10167/2011 и ФАС ЦО от 20.02.2007 № А-62-3799/2006).

Если не хотите спорить с налоговиками, вносите вклады в имущество ООО только деньгами.

Способ № 3. Выдача беспроцентного займа

Любой из совладельцев бизнеса может выдать своей компании займ. В этом случае не нужно вносить изменения в учредительные документы.

Согласование выдачи с другими участниками ООО зависит от суммы сделки. Если размер займа меньше 25% от активов баланса на последнюю отчетную дату, согласовывать выдачу не нужно.

Если порог в 25% превышен, то сделка признается крупной, — нужно, чтобы ее одобрило общее собрание участников. В общем случае для этого достаточно простого большинства голосов: за крупную сделку должны проголосовать участники, которые в сумме владеют более чем 50% УК. Но в уставе может быть предусмотрен и более высокий процент голосов, необходимый для одобрения сделки (ст. 46 №

Так как цель выдачи займа — финансовая помощь компании, то логично сделать его беспроцентным. Важно прямо указать в договоре, что процентов нет. Если в договоре ничего не написать о процентах, то по умолчанию будет считаться, что их следует начислять по текущей ключевой ставке ЦБ РФ (ст. 809 ГК РФ).

Материальная выгода из-за неуплаты процентов по займу не облагается налогом на прибыль. Дело в том, что такой вид выгоды не предусмотрен в гл. 25 НК РФ (письмо Минфина РФ от 09.02.2015 № 03-03-06/1/5149). Аналогичное мнение чиновники высказали и для тех компаний, которые работают на «упрощенке» (письмо Минфина РФ от 24.07.2013 № 03-11-06/2/29384).

Любой заимодавец имеет право простить займ, т. е. освободить заемщика от обязательств в соответствии со ст. 415 ГК РФ. В общем случае сумма прощенного займа — это налогооблагаемый доход для заемщика.

Но если учредителю принадлежит более 50% уставного капитала компании, то сумма прощенного займа освобождается от налога на прибыль (пп. 11 п. 1 ст. 251 НК РФ). Это же относится и к компаниям на УСН, т. к. «упрощенцы» тоже не учитывают в доходах суммы, указанные в ст. 251 НК РФ (пп. 1 п. 1.1 ст. 346.15 НК РФ).

Таким образом, если участник владеет более чем 50% уставного капитала, то ему удобно и выгодно финансировать свою компанию, выдавая беспроцентный займ и прощая его. В этом случае организация-получатель займа не должна платить налоги.

Вывод: как лучше пополнить оборотные средства ООО

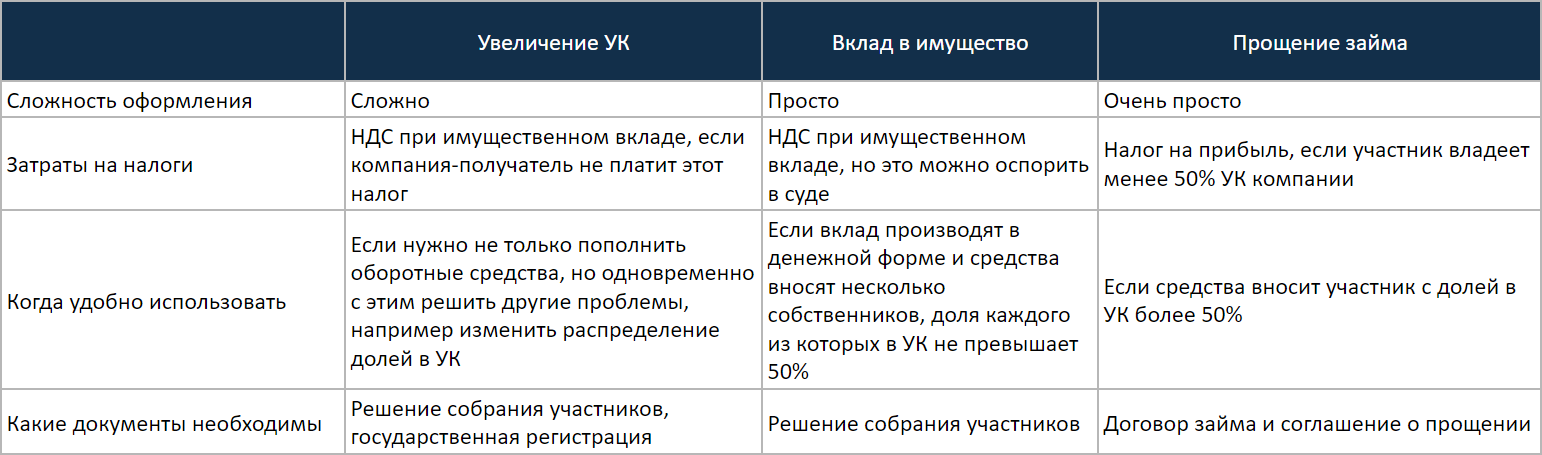

Сравнение способов пополнить оборотные средства ООО

- Увеличение уставного капитала — самый сложный вариант с точки зрения оформления: необходимо решение участников общества и государственная регистрация. Поэтому использовать его для пополнения оборотных средств стоит, если одновременно решаются какие-либо дополнительные задачи: перераспределение долей, выполнение требований закона, повышение надежности компании в глазах контрагентов.

- Вклады в имущество стоит применять, если средства вносят собственники, доля каждого из которых не превышает 50%. При этом способе документальное оформление сложнее, чем при займе, но проще, чем при увеличении УК. Нужно провести собрание участников и оформить решение, но государственная регистрация не требуется.

Если собственник платит НДС, то лучше вносить вклады в УК или имущество дочернего общества только денежными средствами. В этом случае не будет спорных ситуаций по начислению НДС. - Прощение займа удобнее использовать в том случае, когда учредитель владеет более 50% УК. Достаточно оформить два документа: договор займа и затем соглашение о прощении. Налоги платить не нужно.

Войти

Войти