Как бизнесу защититься от случайной потери денег: руководство по страхованию финрисков от бывшего страховщика

23 сентября 2019

Страхование финансовых рисков защищает бизнес от непредвиденного ущерба. Например, когда сделку на покупку недвижимости суд признал недействительной из-за ошибки нотариуса. Или своими действиями фирма или частный предприниматель ненамеренно нанесли ущерб клиентам, государству или другим лицам.

В этом случае возмещение ущерба возьмет на себя страховая компания, предприятию или ИП не придется тратить свои деньги.

Чтобы получить эту защиту, достаточно выбрать полис, и заключить договор. Мы расскажем, как правильно выбрать подходящую программу страхования.

Из этого руководства вы узнаете, от каких финрисков можно защититься, и на что обращать внимание при заключении договоров.

Из этой статьи вы узнаете:

- Финансовый риск — это вероятность потери средств предприятия

- Страхование финрисков классифицируется по обязательности

- Добровольные виды страхования финансовых рисков выбирают индивидуально

- Смотрите рейтинги и финансовую отчетность: при выборе страховой компании оцените ее надежность

- Три момента, которые стоит знать о программах добровольного страхования — рекомендации эксперта

Финансовый риск — это вероятность потери средств предприятия

На самом деле любое страхование — это защита от финансовых рисков, а не каких-либо других. Например, каско не дает гарантии, что автомобиль не получит повреждения во время дорожной аварии. После ДТП машину все равно придется восстанавливать, а если по вине водителя пострадают люди — оплатить им лечение. И эти риски страховая компания берет на себя.

Защиту имущества и финансов выделяют в отдельный пул продуктов. Бизнес всегда рискует потерять деньги. Например, партнеры и контрагенты могут не выполнить обязательства, ситуация на рынке изменится, офис ограбят, а специалист, оформляющий сделку, допустит ошибку — страхование финансовых рисков как раз о таких ситуациях.

В основном, продуктом пользуются юридические лица: производственные и торговые предприятия, представители сферы услуг, финансовые организации.

Страхование финрисков классифицируется по обязательности

Страхование финрисков бывает обязательным и добровольным.

К обязательным видам относится страхование ответственности, которое необходимо предприятиям, чтобы начать работу. К добровольным — те, что предприятие может выбирать по желанию. Как правило, выше расценки на добровольные виды страхования — потому, что в этих случаях выше риск.

| Виды страхования финансовых рисков | |

| Обязательные | Добровольные |

| страхование профессиональной ответственности: если вы ошиблись при оформлении сделки, а клиент потерял деньги; | страхование от банкротства контрагента: если вы заказали оборудование, а производитель обанкротился; |

| страхование ответственности владельцев и операторов опасных объектов: если ваша бензоколонка загорелась, и вместе с ней сгорели машины клиентов; | утрата имущества, приобретенного в кредит или по договору лизинга: если вы оформили кредит на строительный кран, а он упал и разрушился; |

| страхование ответственности строительной организации: если вы построили здание, а оно рухнуло; | страхование от ущерба в результате мошенничества: если ваш директор присвоил деньги компании; |

| страхование ответственности туроператора: если вы взяли деньги клиентов, но не смогли обеспечить отдых, например, забронировать отель и перелет. | страхование ответственности руководителей предприятия: если ваш директор ошибся, а его решение привело к финансовым потерям. |

Виды страхования финрисков

Страхуйте обязательные финриски, без этого нельзя работать на законных основаниях. Представитель малого и среднего бизнеса может легко оформить договор по обязательным видам — например, застраховать ответственность туроператора или нотариуса. Фирмы часто предоставляют эту услугу, поэтому здесь проблем с выбором полиса не возникнет.

По сравнению с предыдущим вариантом, добровольное страхование дает дополнительную защиту и включает больше факторов риска. Поэтому условия договора обсуждайте как можно детальней. Программу нужно подбирать, исходя из особенностей бизнеса.

Добровольные виды страхования финансовых рисков выбирают индивидуально

Выбирать вид добровольного страхования стоит в зависимости от сферы работы и текущих потребностей предприятия. Например, если организация начинает работу с новым контрагентом и опасается, что он не выполнит обязательства, этот риск можно застраховать.

Страховые суммы здесь выбирает клиент, который заключает договор. Сумма выплаты не может превысить сумму фактического ущерба. То есть, если в договоре указана страховая сумма 1 миллион рублей, а ущерб составил 300 тысяч рублей, выплата составит 300 тысяч рублей.

Страхование банковских средств на расчетных счетах и вкладов

С 1 января 2014 года защищены средства на расчетных и депозитных счетах индивидуальных предпринимателей. Также с 1 января 2019 года депозиты и средства на счетах юридических лиц, которые в соответствии с законодательством РФ относятся к малым предприятиям и находятся в Едином реестре субъектов малого и среднего предпринимательства, защищены государственной системой страхования вкладов.

К малому бизнесу, согласно Постановлению Правительства, относятся компании, в которых работает до 100 человек, и доход которых не превышает 800 миллионов рублей в год. В расчет берутся все доходы по налоговой декларации.

Страховая выплата полагается, если банк лишится лицензии. Для страхования предприятию не нужно ничего делать: государственная гарантия действует автоматически после оформления договора с банком.

На компенсацию можно рассчитывать, если банк участвует в системе страхования вкладов. Список организаций-участников программы можно найти на сайте Агентства страхования вкладов.

Компенсируется полная сумма вклада и остатков на расчетных счетах до 1,4 миллиона рублей — свыше компенсации не будет.

Страхование сделок (контрактов)

Один из самых актуальных видов страхования финрисков для малого бизнеса. Предприятие может защититься от потерь в результате:

- банкротства контрагента;

- невыполнения обязательств по договору.

Первый риск срабатывает, если контрагент не выполнил обязательства, и суд признал его банкротом. В договоре указывается страховая сумма, соответствующая обязательствам контрагента.

Если страхователь заказывает у контрагента оборудование на сумму 1 миллион рублей, страховщик принимает на себя ответственность в пределах этой суммы. Выплата не может превышать фактического ущерба, который получил страхователь в результате банкротства контрагента. Если предприятие получило от партнера товар на сумму 500 тысяч рублей из одного миллиона, выплата составит 500 тысяч рублей.

Риск невыполнения обязательств по договору срабатывает, если контрагент не выполняет условия договора:

- не перечисляет деньги за товар или не отгружает товар после оплаты;

- срывает срок ремонтно-строительных работ;

- не оказывает оговоренные услуги, например, отказывается транспортировать груз из-за стихийных бедствий.

Сделки страхуют на индивидуальных условиях, так как страховщик старается тщательно оценивать конкретные риски.

При оформлении договора руководителю предприятия, которое выступает страхователем, важно помнить о нюансах:

- для получения выплаты по договору страхования сделки потребуется документально подтвердить убытки;

- выплатные дела по договорам страхования сделки тщательно проверяются службами безопасности страховщиков. Для подтверждения обоснованности выплаты нужны решения судов и документы из правоохранительных органов;

- страховые компании проверяют контрагентов перед заключением договора. Страховщик откажет в заключении договора, если у него будут сомнения в надежности партнера страхователя.

Например, если контрагент не поставил товар или услугу и просто исчез, руководителю предприятия придется обратиться в полицию. Официальная информация от правоохранителей потребуется, чтобы подтвердить факт невыполнения обязательств.

Предприятие, часто заключающее сделки с новыми контрагентами, может уменьшить риски с помощью страхования. Полис защищает от финансовых потерь из-за ошибок и непреднамеренных действий.

Титульное страхование

Этот страховой продукт применяется при оформлении кредитов на покупку недвижимости. Более того, банки включают титульное страхование в число условий кредитования.

Страхование титула защищает от потерь, связанных с утратой права собственности на недвижимость. Это происходит во время судебного процесса, где могут:

- признать продавца недвижимости недееспособным;

- установить, что нотариус, оценщик или риэлтор допустили ошибку при заключении сделки;

- доказать факт мошенничества;

- установить, что купленная недвижимость находится в залоге.

После этого страхователь получает выплаты. Но этот вид полиса не защищает, когда имущество повреждено или уничтожено во время пожара или стихийного бедствия, противоправных действий третьих лиц, военных действий.

При заключении договора обращайте внимание на страховую сумму. Она должна соответствовать реальной стоимости застрахованного имущества. Стоимость титульного страхования обычно не превышает 1% от страховой суммы.

Страхование ответственности директоров и должностных лиц

Этот финансовый продукт защищает топ-менеджеров от убытков, связанных с претензиями третьих лиц — акционеров компании, государства, клиентов или партнеров фирмы.

Они могут потерять деньги из-за непреднамеренных ошибок руководителей и потребовать компенсации. Например, когда по указанию топ-менеджера компания покупает неподходящее оборудование, акционеры и партнеры теряют прибыль и выставляют претензии.

Страховой полис покрывает:

- убытки третьих лиц из-за ошибки директора компании;

- убытки компании в результате ошибки руководителя;

- расходы руководителя на судебные издержки.

Страховые события определяет суд: во время разбирательства выясняют, совершил ли руководитель ошибку преднамеренно или нет. Такой механизм защищает страховую компанию от мошеннических схем: например, от сговора между акционерами и топ-менеджментом.

В договоре такого типа обычно указывают важное исключение из страховых событий: претензии к менеджменту со стороны мажоритарных акционеров. Это исключение защищает страховые компании от манипуляций клиентов, а еще оставляет возможность застраховать интересы миноритарных акционеров.

Страхование упущенной выгоды

Этот вид страхования защищает от финансовых потерь, связанных с временным прекращением работы из-за аварии, пожара, перебоями в поставках сырья и другими обстоятельствами.

В производственном помещении произошел пожар, и пламя повреждает оборудование. Предприятию придется потратить деньги на ремонт цеха и покупку новых станков. Во время ремонта компания терпит убытки, связанные с остановкой производства.

Частичную финансовую защиту обеспечивает страхование упущенной выгоды. Важно знать особенности:

- обычно упущенную выгоду оформляют в рамках комплексного страхования. То есть, предприятию нужно застраховать имущество, ответственность и другие риски. Сумма такого договора довольно высокая;

- тарифы по страхованию упущенной выгоды в разы или даже на порядок превышают тарифы по имущественным видам страхования;

- страховая компания выплатит компенсацию, если выгода упущена по независящим от предприятия причинам.

В случае страхового события придется документально подтвердить сумму ущерба. Если предприятие не производило продукцию 10 дней из-за ремонта после аварии, придется предоставить бухгалтерские документы, которые помогут рассчитать упущенную выгоду за этот период.

Сумма выплаты не может превышать размеров фактического ущерба. Например, если предприятие перенесло уцелевшие станки в резервный цех и частично запустило производство, это будет учитываться при расчете выплаты.

Добровольно предприятию стоит страховать риски, которые зависят от сферы деятельности и особенностей работы. Но на страховую компанию нельзя переложить ответственность при заключении сомнительных сделок или при умышленных нарушениях правил работы.

Смотрите рейтинги и финансовую отчетность: при выборе страховой компании оцените ее надежность

Перед тем как выбирать страховой продукт, проверьте, можно ли доверять самой компании. Абсолютно правильных критериев выбора нет. Но есть возможность косвенно оценить надежность фирмы и понять, будут ли проблемы с получением выплаты.

Вот пункты, на которые стоит обратить внимание.

Заслуживающие доверия акционеры

Если акционеры — офшорные компании, а реальных собственников установить не удается, едва ли стоит покупать программу у такой фирмы.

Найти информацию о владельцах компании можно на сайте страховщика или с помощью поисковых систем.

.png)

Акционеры указаны на сайте страховщика

Развитая филиальная сеть

Если у страховой фирмы есть офисы и филиалы в разных регионах страны, это косвенно подтверждает устойчивость компании. Развитая филиальная сеть позволяет собирать страховые премии и организовывать выплаты по страховым событиям.

Чем больше филиалов работает, тем больше страховщик собирает премий. А клиент может получить выплату по месту оформления страховки. Например, если филиал компании есть в Выборге, клиенту не придется для получения выплаты ездить в Санкт-Петербург.

Проверить наличие филиальной сети можно на сайте страховщика.

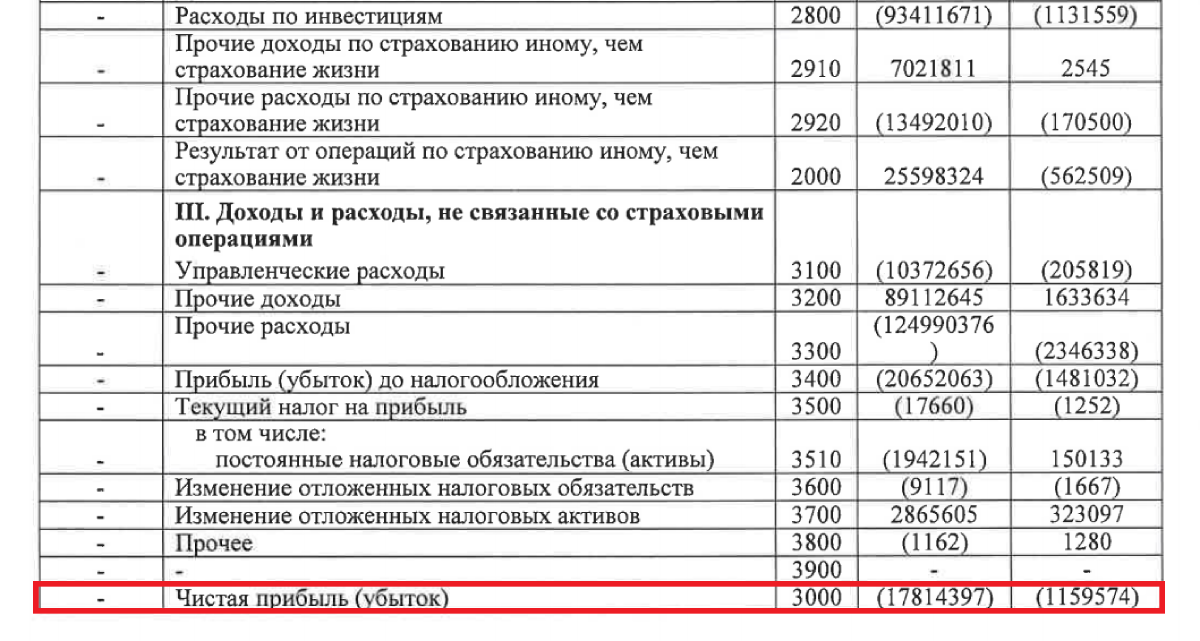

Финансовые показатели работы

Прибыльность компании косвенно подтверждает ее надежность. Информацию о финансовых показателях страховщики публикуют на официальных сайтах.

В идеале компания должна быть прибыльной. Если фирма показывает убытки несколько лет подряд, покупать у нее полис рискованно.

Финансовая отчетность на сайте крупной страховой компании

Рейтинги

Косвенно проверить устойчивость компании можно с помощью независимых или официальных рейтингов.

Например, рейтинговое агентство «Эксперт» присваивает страховщикам рейтинги надежности по собственной шкале. Шкала рейтинга описана на сайте агентства.

Официальный рейтинг страховых компаний составляет ЦБ РФ. В этом рейтинге компании ранжируются по финансовым показателям, например, по сумме собранных премий.

Соотношение выплат и собранных премий

Для проверки этого критерия придется изучить среднерыночные показатели. Найдите на официальных сайтах 5 — 7 компаний информацию о собранных премиях и выплаченных средствах. На основе этих данных рассчитайте среднерыночный показатель.

Например, если компании в среднем за год собирают 100 миллионов рублей, а выплачивают 35 миллионов рублей, показатель составляет 35 млн × 100% / 100 млн = 35%.

Соотношение выплат и собранных премий страховой компании не должно резко отличаться от среднерыночного.

Например, среднерыночный показатель 40%. И тогда фирму с показателем выплат 30% можно считать надежной. А компанию с показателем 15 или 20% выбирать не стоит.

Три момента, которые стоит знать о программах добровольного страхования — рекомендации эксперта:

- Программу добровольного страхования нужно подбирать под конкретный бизнес, учитывая его особенности. Если вы начинаете работу с новым контрагентом — берите страхование сделок, опасаетесь за недвижимость — страхование титула, за средства компании — страхование вкладов и т. д.;

- Обсуждайте условия договора добровольного страхования с руководителями страховых фирм: например, на уровне региональных директоров или даже топ-менеджеров. Рядовые работники часто не имеют полномочий для принятия решений;

- Страховщики стараются продавать комплексные программы, в которые входят несколько продуктов. Такие программы для корпоративных клиентов обычно составляются на индивидуальных условиях. Подписание нескольких договоров позволит вам сэкономить, так как страховщики делают скидки.

Войти

Войти